Lo spread: causa ed effetto delle crisi del debito

Mentre questa mattina (28 settembre) le borse europee aprono al ribasso con Piazza Affari che sfora il -4%, in Italia si torna a parlare con maggiore insistenza del differenziale tra i titoli di Stato italiani (BTP) e quelli tedeschi (Bund): lo spread nuovamente in salita (intorno ai 280 punti).

Questo termine evoca, nella mente degli europei, un periodo di forti tensioni politiche ed economiche che hanno caratterizzato il periodo della crisi finanziaria. Instabilità politiche, declassamenti dei rating di alcuni paesi, spread ai massimi livelli. Il risultato fu la caduta di molti governi tra cui, in Italia, quello di Berlusconi.

Sembravano rimarginate le ferite di quella stagione eppure, dopo sette anni, oggi si torna a parlare dello spread, soprattutto in Italia.

Cos’è lo spread?

Con il termine spread si fa riferimento alla differenza di rendimento tra i titoli di Stato a 10 anni e gli equivalenti titoli pubblici tedeschi. Lo spread tra i titoli obbligazionari di Stato e i Bund tedeschi indica in sostanza quanto sia più rischioso prestare i soldi in un paese rispetto alla Germania, considerata particolarmente affidabile grazie alla solidità della sua economia. Più il sistema è solido, meno i titoli sono rischiosi e offrono quindi agli investitori maggiori garanzie a rendimenti più bassi.

L’influenza della politica sull’andamento dello spread… e viceversa

Se uno Stato è giudicato inaffidabile, quindi, l’acquisto dei suoi titoli sarà considerato rischioso in prospettiva d’un possibile default. Nel momento in cui dinamiche politiche fanno presagire una certa instabilità economica (crisi di governo, aumento della spesa pubblica, manovre economiche fuori controllo, ecc.), gli investitori cominceranno a dubitare dell’affidabilità del paese in questione e rinunceranno ad acquistare i suoi titoli.

Di conseguenza, lo Stato che ha invece necessità di venderli, a tutti i costi è costretto a garantire rendimenti sempre più alti, indebitandosi notevolmente.

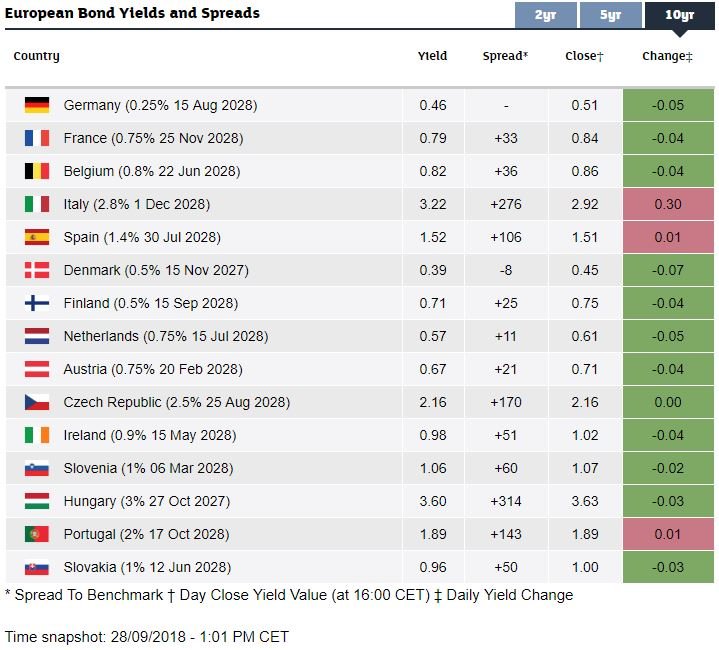

Fonte: mtsmarkets.com

La comparazione in Europa: Italia e Spagna a confronto

I Bund tedeschi rappresentano l’unità di misura del rendimento di tutti i titoli di Stato dell’area euro. Si tratti di economie centrali o periferiche, tutti gli Stati vengono valutati in rendimento ai titoli tedeschi.

Italia e Spagna, ad esempio, sono due economie considerate “periferiche” nell’area euro e sono tra i paesi al centro dell’attenzione dei mercati finanziari durante il periodo caldo della crisi dello scorso decennio.

Oggi lo spread spagnolo è sotto la quota dei 110 punti mentre in Italia il differenziale con i Bund tedeschi raggiunge quota 232, più del doppio della Spagna. Nell’Europa a 15, peggio dell’Italia riesce a fare solo l’Ungheria di Orban.

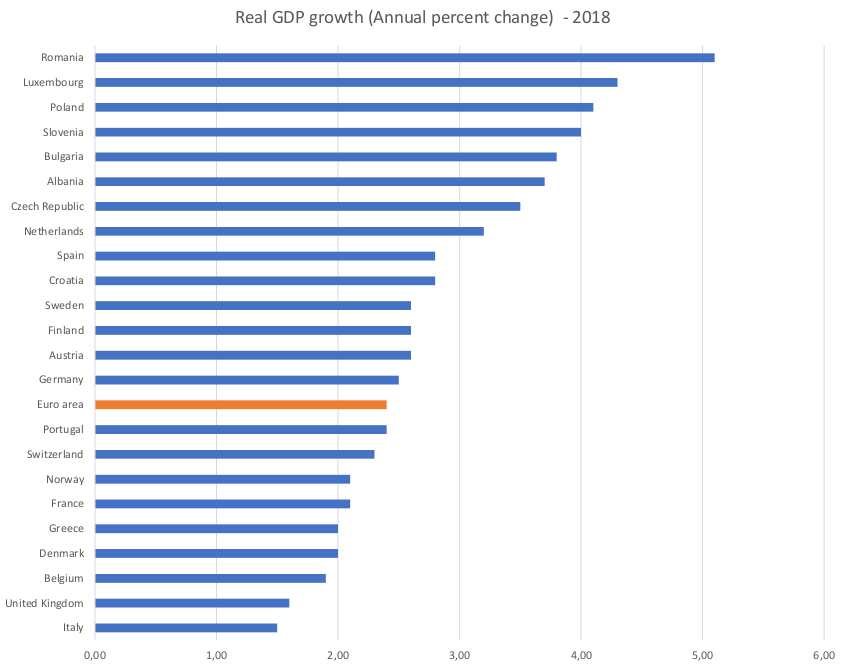

Le cause (economiche) delle disuguaglianze

Sebbene anche la Spagna abbia affrontato nei mesi scorsi una crisi politica dovuta alla sfiducia al presidente Rajoy, la crisi dei Bonos non ha attecchito più di tanto a Madrid, a differenza del cosiddetto ”effetto instabilità” italiano. Il motivo di questa differenza risiede soprattutto nell’economia dei due paesi: in crescita quella spagnola, stagnante quella italiana. L’economia iberica, infatti, cresce a ritmi ormai vicini al 3% dal 2015.

Inoltre, in molti sostengono che le compagini politiche prevalenti in Spagna, a differenza di quelle italiane, non sono anti-europeiste.

Elaborazione grafico: Intrawelt – Fonte: mtsmarkets.com

Le imprese, le prime vittime del cortocircuito

Con l’aumento dello spread, i primi a vacillare sono gli istituti di credito che detengono la gran parte delle obbligazioni. Quanto più aumentano i rendimenti tanto più banche, assicurazioni e istituti finanziari aumentano i loro tassi di interesse, andando a influire negativamente su mutui e finanziamenti alle imprese ed ai privati.

Per il sistema imprenditoriale europeo gli anni tra il 2009 e il 2013 hanno rappresentato un periodo drammatico. Chi come noi vive ogni giorno in prima persona e dinamiche d’impresa non può negare di aver avuto paura dell’epilogo di quella crisi. Milioni di imprese in Europa hanno chiuso i battenti.

I documenti finanziari di quegli anni erano simili più a un bollettino di guerra, prima di ritornare a vedere la luce a partire dal 2014 a seguire. Sono ripartiti gli ordini, sono cresciuti di molto i progetti di traduzione di materiali di comunicazione e marketing, a testimoniare il ritorno sui mercati esteri. Sono cresciuti anche i progetti di traduzione tecnica con il ritorno ad un aumento della produzione. Allo stato attuale, sebbene non vi sia nulla che possa presagire un ritorno al passato recente, i rendimenti ritornano a salire e lo spread aumenta vertiginosamente.

In questo clima di forti tensioni internazionali, una dichiarazione resa pubblicamente può determinare, nel bene o nel male, una variazione in termini di rendimenti dei titoli.

Per questo motivo restiamo a guardare da spettatori confidando in un veloce ridimensionamento delle tensioni estere e di conseguenza dei rendimenti dei titoli, in particolare quelli italiani.

Seguite le pagine Facebook, LinkedIn, Twitter e Instagram per tenervi aggiornati sui nostri contributi o contattateci al seguente form per chiedere informazioni sui nostri servizi.

Lascia un Commento

Vuoi partecipare alla discussione?Fornisci il tuo contributo!